泰豪科技聚焦主业另一面:狂卖资产抵亏损,应收账成色堪忧

7月7日晚间,泰豪科技(600590.SH)用翔实的陈述与说明回复了上交所下发的2023年年报信息披露监管工作函。其中,最令人触目惊心的发问莫过于2020-2023年扣非净利润亏损18.18亿元背后的成因与逻辑。对此,公司的回答为剥离资产聚焦主业。

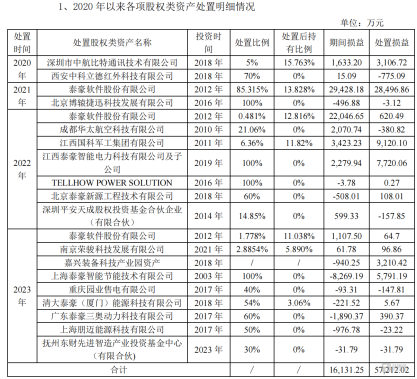

同时,公司还将近四年卖资产账单晒出。钛媒体APP注意到,公司或是凭借四年二十次出售股权的激进动作,才勉强平衡主业亏损。虽然卖资产可以暂时撑住主业亏损局面,但是主业蕴含的潜在问题却让人看到其持续性相当脆弱。2023年,公司军工装备和应急装备两项主营业务分别下滑2.82%、42.36%。

另外,泰豪科技目前拥有超50亿元的应收账款,而公司表示在行业中并不算严重。值得注意的是,公司应收账款的不良率高于行业,并有逐年增加的趋势。截至2023年底,公司军工类业务占比高达89.98%,可见公司基本实现聚焦主业目标。然而,公司应收账隐藏高比例不良的现象,或成为公司继续前进的隐忧。

业绩下滑

泰豪科技主要从事军工装备、智能电力两大业务。其中,军工装备产品包括车载通信指挥系统、舰载作战辅助系统、军用电站等;智能电力产品包括电力软件及系统集成、智能应急电源产品等,并面向全球开展电力工程业务。2023年,公司军工和军工技术业务占比为89.98%。

2023年,公司营业收入42.82亿元,同比减少30.82%;归母净利润5634.26万元,同比减少27.38%。对此,公司表示,两大主营业务板块之一的应急装备业务2023年实现收入17.92亿元,较上年同期下降42.36%,主要受孙公司德塔动力未纳入合并报表范围、行业客户延迟交付、海外业务主动收缩影响。

德塔动力又是如何被公司从财务报表中移除?

据公司入股德塔动力时双方约定,若德塔动力完成业绩承诺且2022年度净利润不低于5000万元,德塔动力原四名股东福州德塔投资合伙企业(有限合伙)、朱淑华、付斌、周林魁有权选择回购公司子公司泰豪电源持有的德塔动力股权。

而德塔动力恰好完成上述业绩承诺,因此德塔动力原总经理朱淑华单方面向公司提出回购股权。然而,公司认为回购权应是回购四方共同享有的权利,应当共同行使,为此双方产生分歧。于是朱淑华拒绝配合公司2023年度报表审计致审计机构无法对德塔动力实施审计,审计范围受限。公司于2023年1月1日起将德塔动力不纳入合并报表范围,并将其列长期股权投资按权益法核算。

据公司披露,2022年,德塔动力的收入贡献占公司整体13.6%,利润贡献占上市公司45.7%。另据测算,公司2023年12月31日对德塔动力长期股权投资的账面价值1.78亿元,2023年确认投资收益4496万元。不过,由于朱淑华拒绝配合年报审计,致使审计范围受限。因此,年审会计师以无法判断相关长期股权投资项目的准确性和恰当性,对财报出具保留意见的审计报告、对内部控制出具带强调事项段的无保留意见的审计报告。

狂卖资产VS频繁并购

2023年,公司扣非归母净利润为-7.75亿元,非经常性损益8.32亿元。更为关键的是,2020年以来公司扣非归母净利润持续为负,非经常性损益金额较大,并已连续3年依赖非经常性损益实现盈利。对此,公司在回函中解释称,为持续聚焦军工装备及军工技术民用的应急装备业务,处置各项非主业股权类资产,剥离智能电力业务。

同时,公司还将近四年卖资产账单晒出。钛媒体APP注意到,公司自2020年以来已经处置20个股权资产,合计处置损益高达5.72亿元。其中,2021年处置北京博辕捷迅科技有限公司获2.84亿元,2022年处置江西泰豪智能电力科技有限公司及子公司获7720万元,2023年处置上海泰豪智能装备节能技术有限公司获5791万元。

另外,公司卖资产的出频率也越来越快,2020-2023年,公司处置资产笔数分别为2、2、7、9。而且公司对资金需求的迫切程度似乎也越来越高,以2023年为例,部分资产购入时间为2023年,但当年就出售。回溯来看,或真是凭借四年二十次出售股权的激进动作,公司才勉强用这种非经营性收益平衡主业之亏损。2020-2023年,公司净利润分别为-2.16亿元、1.49亿元、1.44亿元、1.33亿元。

与卖资产交相辉映的是,公司过往以并购频繁著称于市场。2002年公司上市之后进行多次并购,涉足智能电网、智能节能、电机电源、装备信息、智能建筑电气、发电机组等业务。虽然一系列的并购提振公司业绩,但由于近几年的外延并购很多采用的是现金交易方式,直接或间接地增加公司资金压力。

更为关键的是,2011年以后,公司一直处于“融资-并购-再融资一再并购”的状态,资金紧张已成为泰豪科技的财务常态。截至2023年末,公司货币资金14.22亿元,短期借款28.29亿元,流动负债55.44亿元。可见,公司货币资金难以覆盖短期负债。为解决资金需求,公司不断大举借债,目前资产负债率处于较高水平。2021年、2022年、2023年,公司资产负债率分别为69.18%、68.49%和67.87%,较高的资产负债率也限制了公司外部债务融资的空间及成本。

应收账款成色堪忧

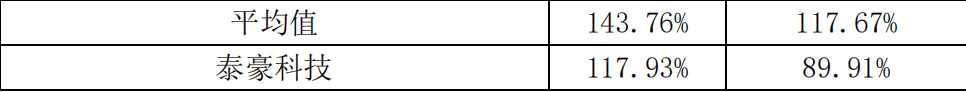

财报显示,公司应收账款余额50.51亿元,坏账准备余额11.91亿元,账面价值为38.6亿元。对此,交易所要求公司说明应收账款规模较大、应收账款收入比较高的原因。公司回函表示,其客户以非关联关系客户为主,生产模式以非标类定制化为主,军工装备业务以配套装备为主,应急装备、智能电力业务主要以项目为主,客户决算周期较长,故应收账款比例较高,但与同行业比较,公司的应收账款余额与营收比处于行业平均水平。其中,公司2023年应收账款余额营收占比117.93%,行业平均值为143.76%;2021-2023年应收账款余额营业占比89.91%,同行业117.67%

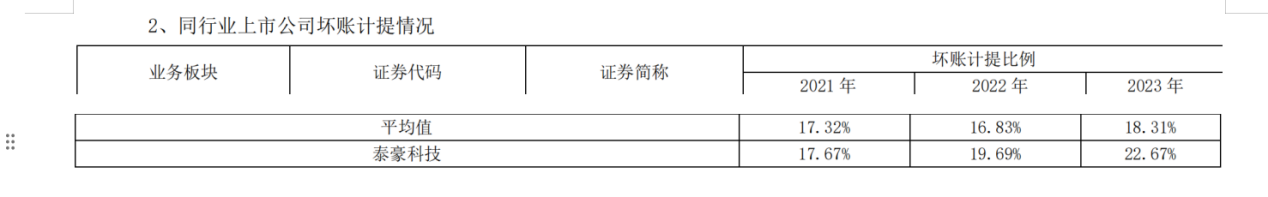

不过,公司坏账比例逐年增加,且显著高于行业平均。2021-2023年,公司坏账计提比例分别为17.6%、19.69%、22.67%。面对如此情景,公司则表示,公司获取客户订单的方式主要为招标、竞争性谈判以及定向采购,其中定向采购以军方配套产品为主。加之,应急装备及智能电力业务对应的客户项目完工周期较长,公司应收账款较高,账期整体较长。

值得注意的是,公司应收账款占营收的比例也在逐年增加。2021-2023年,公司应收账款分别为38.06亿元、43.56亿元、38.6亿元,占营收比重分别为62.78%、70.37%、90.12%。另外,公司应收账款周转率由上期的1.52下降至1.04。同时,公司经营活动现金净流量已连续三年为负。2021-2023年,公司经营活动现金净额分别为-6.01亿元、-12.75亿元、-1.93亿元。

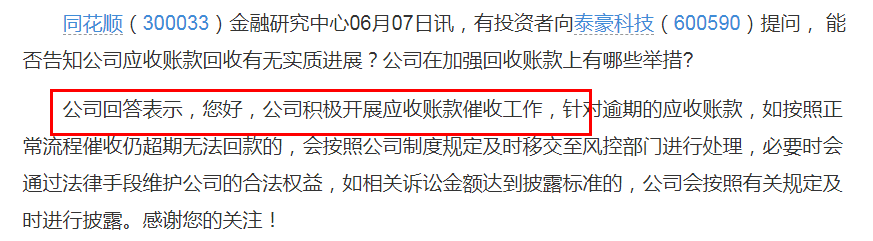

面对高企的应收账款,投资者也十分担心。6月7日,有投资者在互动平台向泰豪科技提问,能否告知公司应收账款回收有无实质进展?公司在加强回收账款上有哪些举措?而公司则回复称,已经积极开展应收账款催收工作。(作者|翟智超)